14 基金投资:如何让专业人士帮你赚钱?

你好,我是王喆,今天我要跟你聊一聊基金投资。

从2019年到2021年上半年,得益于A股的上涨,特别是各大行业龙头企业的股价增长,股票型基金的收益率非常强势。这让基金投资成为了普通投资者眼中非常热门的一种投资手段。

但是,你真的了解基金吗?基金是只有股票型基金一种吗?基金的运作方式是怎样的?我们普通投资者应该如何借助基金,实现我们的财富增长呢?

今天,就让我带你走近基金,讲一讲基金投资的正确打开方式。

基金到底是什么?

很多同学看到“基金到底是什么”这个标题,估计会说:王老师,你也太看不起我了。我就算再小白,也不至于不知道基金是什么吧。基金不就是跟股票啊,债券啊,黄金啊一样嘛:都是投资标的,有一个净值,然后通过投资后净值上涨赚钱。

严格地说,这样的理解还真不算准确。基金跟股票、债券这些投资标的,其实是有本质区别的,它不能归入我在 03讲 介绍的四大投资标的中的任何一个。因为本质上来说,基金并不是一种具体的投资标的,而是一种投资工具。

这种独特的属性是由基金的运作方式决定的。具体来讲,基金是由基金公司建立,由指定的基金经理管理,可以投资于股票、债券、黄金、石油、房地产等几乎所有投资标的的一组投资组合。

举个例子来说,图1 是“基金一哥”张坤管理的易方达蓝筹精选混合基金的投资组合。你可以看到,这只基金不仅投资了A股的贵州茅台,还投资了港股的美团;不仅投资了传统的白酒行业,还投资了新兴的互联网行业。所以简单来说,基金就是基金经理根据自己的投资理念管理的一个投资组合。

上面是我们从总体上对基金的定义,其实还可以细化一点,从不同维度对基金进行分类。

比如,根据投资标的的不同,基金主要分为以下四种:

- 投资于股市的股票型基金;

- 投资于债市的债券型基金;

- 股市债市都投的混合型基金;

- 投资于短期货币市场的货币基金。

基金还可以按照投资地点分类,比如分别投资于美国、欧洲、日本的不同QDII(Qualified Domestic Institutional Investor,合格的境内机构投资者)基金。

我们还可以按照投资的特点,来对基金进行分类,比如完全按照指数比例被动配置的指数型基金,和根据基金经理的理念主动配置的主动型基金等等。

总之,有了基金这个投资工具,你只需要开一个账户,就可以实现全品类、全世界、全策略的投资。你可以反过来想想:如果没有基金,要想投资美股还得专门把钱转成美元,在美国开证券账户,这么高的门槛就能“劝退”不少人了。而通过基金投资,只需要找投资美股的QDII基金就可以了。这是多么强大且方便的投资工具!

选基金,就是选基金经理为你打工

既然我们已经清楚了,基金是一种投资工具,那下一步就是要研究清楚怎么用好这个投资工具。在投资股票的时候,我们看好一只股票,直接买入就可以了。但在买入基金的时候,由于基金和股票有着本质上的不同,选基和选股的逻辑也是完全不一样的。这里,我们先好好讲一讲选基的逻辑,在后面的16讲再讲一讲如何选股。

那选择基金的逻辑是什么呢?这里我先打个比方,帮助你理解:选择一只基金,更接近于选择一位基金经理为你打工,帮你管钱。你和基金经理的关系,类似于老板和职业经理人的关系。

我们想雇佣一位基金经理,主要原因是我们没有太多精力去研究一个特定的投资领域。所以,我们要把专业的事情交给专业的人去做,把做调研、做管理的事情外包给基金经理,让他帮我们管理一部分财富。

所以,选基金的过程,像极了董事长或投资人创建公司和选择CEO的过程。你想想,一位投资人想创建一个公司,他会按照怎样的步骤来呢?我想典型的步骤就两步:

1.选择行业和方向。 2.选择合适的CEO管理我的公司。

这和选择基金的步骤本质上是完全一致的。选择基金,就要先选择你想投资的赛道,再选择一位优秀的基金经理帮你管钱。下面,我们就来详细聊聊这两个步骤。

第一步,基于资产配置组合或支点投资法,选择一个你认可的投资赛道。

首先,我们要做的就是选择赛道。选择的依据主要有两个,一是被动的资产配置组合,二是主动的投资支点。

如果你的依据是被动的资产配置组合,基金的作用就是实现资产配置的工具。

还是拿我们熟悉的永久组合当例子。永久组合这个配置是由股票、债券、黄金和货币基金组成的,在实现永久组合的时候,我们就会面临这个问题:股票是一个资产大类,我们时间和水平都有限,哪有能力管理一个复杂的股票组合呢?在这个时候,基金就派上用场了。你只要雇佣一位基金经理,帮你管股票这部分钱就好了。

这个时候,就像李腾老师在 04讲 中讲到的,沪深300指数基金就非常合适。因为沪深300指数是由300只流动性好、体量较大,最能代表中国沪市和深市的300只成份股组成的。所以可以说它就是中国股市的晴雨表,而且由于它的成份股是由沪深交易所精选的,往往表现还好于大盘的表现(如图2所示,附数据链接)。试想一下,如果没有基金这个方便的工具,你需要自己管理300只股票,那估计平时也不用做什么其他的事情了。

同理,不管是投资黄金、债券,还是货币,你都可以找到对应的基金。这样,你只需要当好董事长就可以了,冲锋陷阵的事情就交给你挑选的基金经理吧。

另一个依据是“支点投资法”,也就是基于投资支点进行主动投资。和被动的资产配置组合相比,很多同学是可以基于自己的分析确定一个赛道的。

比如,小C同学利用自己的专业信息优势,分析了新能源行业的发展潜力,断定最近五年内,新能源车取代传统汽车的趋势会加速进行。于是,小C依托这些分析判断,给自己设立了一个投资支点,准备投资新能源这个赛道。

但这时候问题又来了:小C 只能通过这个投资支点,判断出新能源这个行业是有长期发展前景的,也就是确定投资的大方向。但是,具体到买哪只股票,小C 又没有精力做更深入的研究了。比如,谈到新能源电池,小C就纠结了:到底是宁德时代强,还是比亚迪发展好?谈到新能源汽车的电子元件,小C也搞不清楚振华科技和德赛西威都在干什么。

这些疑惑都说明,小C的投资支点就只能支撑到他关于行业的判断。那这种情况下,购买一只新能源的行业基金,就远比购买一只新能源相关的个股要合适得多。

所以,在进行基金投资的时候,要先明确你的投资判断位于投资理财金字塔的哪个层级,是投资标的大类级别,还是行业级别,还是更细分的赛道级别。然后,选择对应层级上的基金,这样才能精确地对应你的投资逻辑。

那么到现在,作为董事长的你已经选好赛道了,下一步就是挑选一个合适的CEO了。

第二步,选择一名优秀的基金经理。

要选择一名好的CEO,我们首先要关注的当然是他的历史业绩。这跟我们自己去应聘是一样的,只有拥有一个好的履历,做过很多成功的项目,才能证明你是一位优秀的候选人。这个时候,你可能会有疑问:在选择基金的时候,到底是基金的历史表现重要,还是管理这只基金的基金经理的历史业绩重要?

这是个好问题,也是一个至关重要的问题,我在这里可以给出明确的答案:对于任何主动型基金,基金经理的历史业绩远远比基金本身的历史表现重要。为什么会这样呢?

这主要还是由基金公司的运作模式决定的。对所管理的基金,基金经理几乎拥有绝对掌控权,而其他支持性的团队(比如投研团队)只起到辅助作用。基金的盈利与亏损,责任几乎完全由基金经理来承担。所以,如果一只基金更换了基金经理,那么就意味着这只基金的灵魂被更换了,就算它的历史业绩再光鲜,都不具备很强的参考价值。

在“基金经理是一只基金的灵魂”这个前提下,我们就可以得到两条非常有价值的推论了:

- 新的基金尽量不要购买。如果要一定要购买的话,就必须先调研清楚这只新基金的经理的历史业绩,并且要重点查看这位基金经理是不是操盘过同类的基金。

- 更换了基金经理的基金等同于一只新基金。如果一只基金更换了基金经理,那么它所有的历史评级、历史业绩都不具备很强的参考价值,几乎可以看成一只新基金。

在明确了基金经理的重要性之后,问题的关键就在于如何判断不同基金经理表现的优劣了。这是一件非常专业的事情,一些资产管理公司的投研团队会花大量时间研究不同公募、私募团队的业绩表现,涉及的指标包括但远远不限于Alpha、Beta、夏普率、业绩归因、风格分析等等。

专业的事情,当然要交给专业的人去讲解。下一讲,就由管理了十几年基金的李腾老师来上一节实战课,讲一讲如何考虑各类因素,快速挑选出一只优质的基金。

基金经理是为你服务的,不是为你背锅的

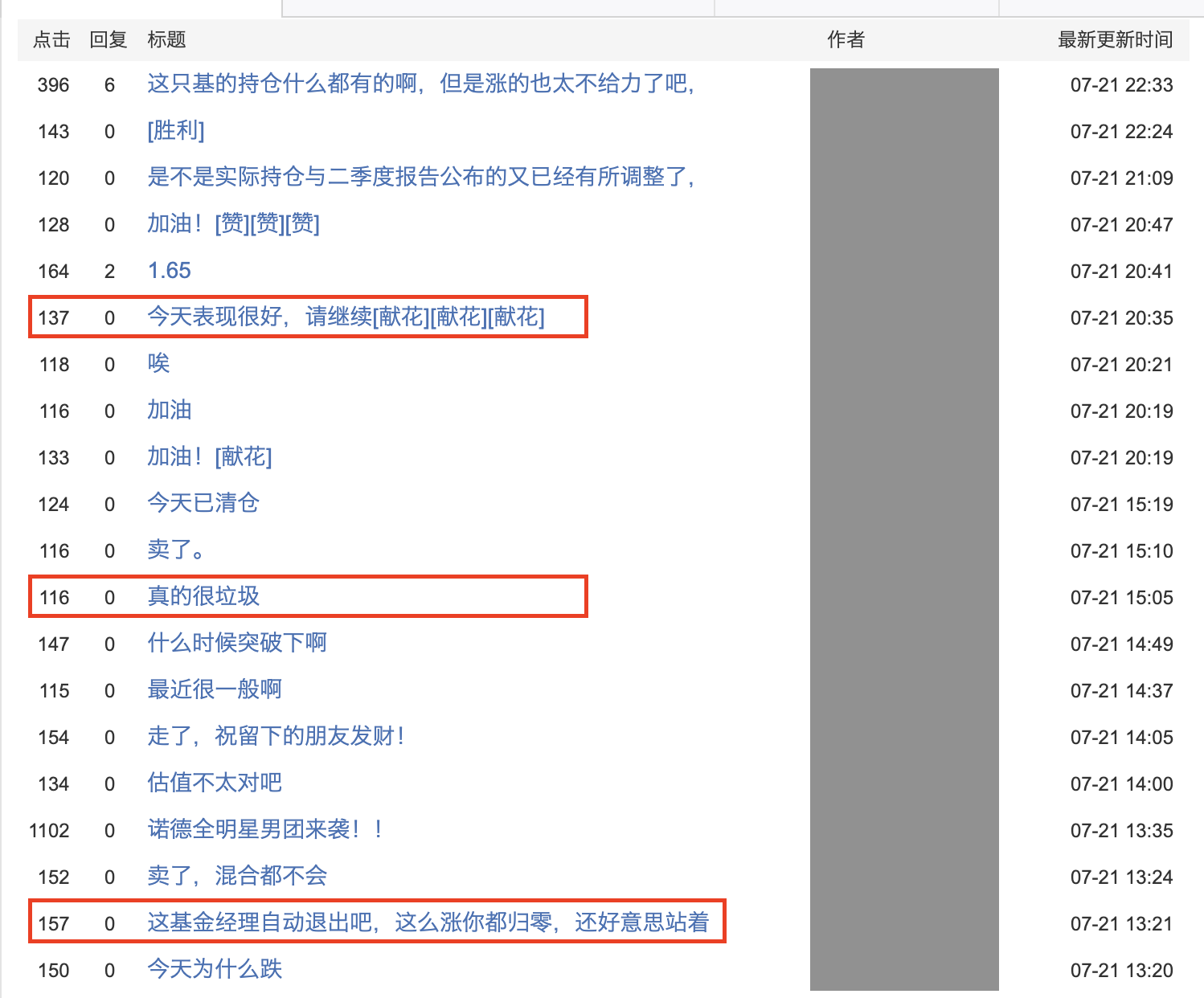

上面,我介绍了基金的本质和选基金的要点。接下来,我要纠正一个普通投资者常常陷入的投资误区:在自己购买的基金表现不好的时候,不思考自己的问题,而是甩锅给基金经理,说他们水平低,表现差。我在某基金App上随便找了一只基金,你可以看一看,购买这只基金的投资者都说了什么。

在一天之内,有夸的,有骂的,但以骂的居多,而且跟理性的分析比起来,大部分都是纯情绪宣泄。我把这些宣泄情绪的投资者,全部归为“神经错乱”投资者那一类。那么,他们错乱在哪呢?

我们前面已经讲得非常清楚了:选基金,其实就是由你这个董事长确定投资赛道,并且选定负责具体操作的基金经理。

一只你选定的基金亏钱了,有80%的可能,应该归罪于你的投资验证失败,你选的赛道有问题,只有20%的可能是这个基金经理造成了一些超额亏损。而且,这个基金经理是你选的,他的历史业绩全部都是透明的,你难道不应该事先就判断出他的能力好坏吗?结果你却遇到亏损就骂,遇到盈利就夸,这样被情绪控制的“董事长”,我估计应该很难成功吧。

说白了,基金经理只是为你打工的,你这个董事长把大方向选错了,却把锅甩给基金经理这个职业经理人,我都要替他们说一句“这锅我不背”。

所以,最后我想再次强调一下支点投资法的关键点,那就是精确匹配投资支点与投资行为。投资支点崩塌了,我们就干净利索地退出,汲取经验教训,开启下一轮投资验证过程就好,奇奇怪怪的甩锅行为是懦夫和“神经错乱”的表现。

小结

今天这一讲,我们详细讨论了基金这个重要的投资手段。我把今天的重点总结在了下面,你需要跟着我再回顾一遍:

- 基金并不是一种具体的投资标的,而是一种投资工具。

- 选基金第一步,是基于资产配置组合或者支点投资法,选择一个你认可的投资品类。

- 选基金第二步,是在你选定的投资赛道上,选择一名优秀的基金经理。

- 你投资的基金表现不好,要首先验证自己的投资支点是不是崩塌了,而不是甩锅给基金经理。

今天这一讲,我们更多是从基金的本质和方法论上去讨论基金投资,并没有涉及到具体的选基金操作。不过不用着急,我们下一讲就邀请李腾老师详细地介绍一下,如何用科学的方法选出一只优质的基金。让我们一同期待吧。

最后需要补充一句,这一讲涉及的基金仅用于举例说明,不构成任何购买建议。

思考题

买基金最忌讳的就是频繁交易,你觉得是为什么?你可以从基金的特点和基金的交易费率两个角度,来回答一下这个问题吗?

思考这个问题时,建议你打开基金App,去查一下不同种类基金的交易费率。

欢迎你在留言区与我交流讨论,我们下一讲见。

- 王世艺 👍(47) 💬(1)

其实牛逼的基金经理就那几个。 进攻型:谢治宇,张坤,朱少醒,傅博鹏,何帅,董承非 防守型:林乐峰,欧阳凯,张清华,李轶 开个玩笑话,为啥没有蔡徐坤,蔡公子!半导体之父,芯片之王: 你要问我蔡经理怎么样,我只能说呵呵,一个半导体行业基金,蒙对了风格而已。当你们称起为蔡神的时候,也就离他重回菜狗不远了。哈哈 其实优秀的进攻型主动基金也是买跌不买涨,逆市布局。比如最近很惨的董承非的兴全趋势。 但是还是那句话,基金赚钱,散户基本拿不住。董承非有次采访说过我的基金涨了5年7倍,但是赚到钱的客户只有12%。

2021-08-13 - 学要有所用 👍(16) 💬(1)

基金不适合频繁交易,有一个原因是申购费跟赎回费,申购费一般比较低,经常会有打折,但短时间内进行赎回的赎回费率为1.5%,以天天基金中任意一只基金为例,申购最低额度的基金费率为0.15%,持有时间最短的赎回费率则为1.5%,是申购费的十倍,由此可见,影响基金收益的一个主要原因是频繁交易产生的较高赎回费。 证监会规定,持有基金时间较短的赎回费率不低于1.5%,以易方达基金为例,小于等于6天的赎回费率为1.5%,大于等于6天,小于一个月的为0.5%,一年以上的为0.25%,两年以上则免收赎回费,基金持有时间太短,不仅损害长期利益,还会使现有盈利下降,假如我近段时间盈利1000,而5天后想赎回,那么赎回费率是1.5%,也就是15块,而6天以后再进行赎回,那么赎回费率是0.5%,也就是5块,赎回费用足足多了两倍,如果能多忍耐一天,就不会有这个损失了。翻看它的盈利概率可以发现:长期持有基金的盈利概率要大于短期持有基金的盈利概率,任意翻看一只基金,都是长期持有基金的盈利概率要大于短期持有基金的盈利概率,可以理解为基金投资是靠长线赚钱的,而非短线,因此频繁交易,大量赎回的做法并不可取。 其实,只要搞清楚基本的投资逻辑就能明白为什么长期持有基金才会有更好的收益。设想一下:一个人投资1000能获得100的收益,要是全部亏损,则损失1000,风险较大,这个时候如果既想保住同之前一样的收益,又不想加大风险,就只能通过同他人合资,加大投资总额,拉长时间线的方式来实现了,在投资总额不变的情况下,就只有单人投资金额跟投资人数两个是变量了,单人投资金额越小,则投资人数需越多,反之,投资人数越少,单人投资金额需越大。而在基金投资中,每个人都想在减少风险的情况下获得同之前高风险下同等或更高的收益,那么,在单人投资金额较少,但投资人数足够多时,可操作的资金越多,越容易产生较大收益,而在发生大量赎回行为,可操作资金减少时,还想在较短时间内获得同之前相同的收益,那就只能加大资金投入了,随着投资力度的加大,盈利所产生的收益也会变大,但一旦赔了,就需要后续投入更多资金把上次赔掉的赚回来,此种情况在投资人投资金额变少,而投资人数又不够多时,无疑加大了投资风险。在资金总额较少,而又加大资金投入时,可用的投资次数相应地也会减少,翻盘的机会也随之变少,一旦运气不好,就有可能把之前赚的全部赔掉,显然这时候采取小额投资,拉长时间线的方式,则可以在后面数次的投资机会中将原先损失掉的赚回来。这样看来,大量可投入资金,长时间线的小额投资,能够最大限度帮助盈利,这就是为什么基金长期持有才会有更好收益的原因。 一般来说,进行频繁赎回的这类人,都有着见不得一点损失,急功近利的心态,当看到下跌时,匆匆忙进行赎回,将赎回的资金用于其他走势大好的盈利资产项上,这将严重影响资产配置的平衡,风险集中在少数资产项上,可能导致大面积亏损,假如你投资的这份资产项持续向好,那自然最好,如果下跌了呢?那估计亏损也不少,可以说频繁的赎回行为会有损长期收益,加大亏损风险。这一切看起来像是由于投资者惧怕损失,急功近利引起的,但确切地说是由于没有一个科学挑选基金的方法引起的,一只不好的基金会有长期大量下跌,从而导致频繁赎回的行为,而经过科学的方法挑选出来的基金,则会表现良好,没有太多下跌,从而不会引起频繁赎回的行为,与其说投资者惧怕损失,倒不如说缺少科学的选基金技能,这时候最应该做的是锤炼选基金的技能,以避免坏基金带来的频繁赎回行为。可以说,挑选一只好基金,长期持有,才能最大限度保证盈利。

2021-08-24 - 进化菌 👍(6) 💬(1)

基金其实就是选一个看好的领域,找专业的人帮忙投资。 我认为基金不适合频繁操作,一来基金不是一个具体的投资品类,二来基金的涨跌除了市场还要看基金经理的策略。

2021-08-11 - chopper 👍(6) 💬(1)

如何了解基金经理的历史业绩

2021-08-11 - dbtiger 👍(2) 💬(1)

思考题: 基金买和卖按费率各收一次手续费,如果频繁交易就是会产生交易磨损,长此以往消耗的是本金。 疑问: 1.月定投某基金2000元,算不算频繁交易呢? 2.啥时候新能源能大调整,涨得太狠了一直不敢上车咋办?

2021-08-30 - 莹 👍(2) 💬(1)

求教老师,家人对于基金投资有一种偏见,认为他们主要注重他们自己的公司利益,因而对于将自己的钱交给基金经理极度不适,因而宁可自己炒股,这有方法破吗?

2021-08-18 - Link 👍(2) 💬(5)

老师好,终于讲到基金了,想请教几 2 个问题: 1、中概股(中国互联网50指数)。我对这个指数的理解是“反应中国互联网行业”。我长期看好中国互联网行业,所以在定投一个指数基金(易方达 006327) 众所周知,最近中概股很惨😂,我的问题是:政策或政治原因(比如中国政府的监管,中美局势,海外资本被限制)会不会可能导致 “即使中国互联网行业越来越好,中概股却越来越差”的现象?也就是说“购买中国互联网50指数基金 == 购买中国互联网行业” 的判断是否准确? 2. 这里大多数读者是互联网从业者。老师能否简单介绍一下和中国互联网和全球互联网行业/IT行业相关的指数,基金,基金经理?

2021-08-11 - sugar 👍(1) 💬(2)

老师您好,我还想请教一个有关主动管理型基金的选择问题。 我们都知道 主动管理型基金 最主要是选经理,我看到很多长期表现优异的老将,手里的几只基金都会有一些“老带新”的情况,比如易方达的萧楠 就在001832这只基金里 带了一位名叫王元春的资历尚浅的经理,再比如中欧的周应波 也在001811这只基金带了一位名叫刘伟伟的。我想问 这种老带新的组合,相比 萧楠 周应波这些明星经理自己一个人管理的基金 有什么区别吗?买这种老带新的基金 会不会踩坑?

2021-09-07 - FD 👍(1) 💬(4)

最近易方达蓝筹精选组合,一直在跌着呀!

2021-08-14 - sugar 👍(0) 💬(1)

老师您好,我想请教一个专业问题: 像主动管理型基金经理们,他们在每天的实盘中也会像散户一样低买高卖做波段做T吗?还是说他们基本上建仓完成后就不怎么高抛低吸了,除非调仓

2021-08-30 - Q 👍(0) 💬(1)

思考题回答: 基金是处于债券和股票之间的一种理财产品,它的收益比债券高比股票低,风险比债券大比股票小。而且基金也是一种长线投资的理财产品(比如一个季度半年等)。如果你频繁交易,说明你没有清晰的投资逻辑,那么你就是在亏钱!还有就是基金交易一般都收取买入手续费,赎回手续费,管理费和托管费等等的费用的,随便观察一直基金赎回费率发现时间越长赎回的费率就越低直到赎回费率为0.00%。

2021-08-20 - Wei 👍(1) 💬(2)

基金的历史数据,是否存在程序可以分析出的规律呢

2021-08-11 - Chengfei.Xu 👍(0) 💬(0)

频繁查看市场行情是不断做短线,也会影响到自身生活节奏与心态,从长期角度来看反而是“价值投资”收益更高且省心省力? 目前据我所知基金主要包括A类和C类,C类主打持有7天免赎回费但买入及运作费率会比A类高,支付宝在购买基金时有一个提示,购买基金持有在1xx天后A类比C类会更实惠。

2023-12-08 - 柯里 👍(0) 💬(0)

基金有波动是正常的,如果稍微跌了就跑,那就是韭菜罢了,白白损失手续费

2023-09-28